※本ページはアフィリエイト広告を利用したプロモーションが含まれています。詳しくは利用規約をご覧ください。

電子マネーとおなじく、現金なしで支払いができるものといえば、クレジットカードがあるわね。

それからデビットカードというのもあるよ。

電子マネー、クレジットカード、デビットカード。どれもキャッシュレス(現金無し)での支払いができるけれど、どんなちがいがあるのかな?

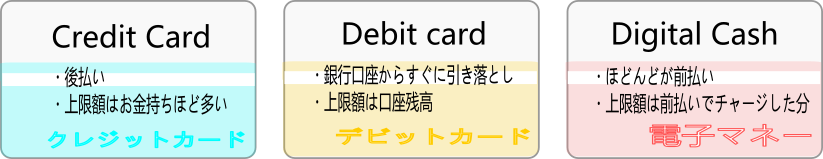

電子マネー、デビットカード、クレジットカード。30秒でわかる簡単な解説

3つのカードの比較を始める前に、まずは3種類のキャッシュレスカードについて簡単に説明しましょう。

電子マネー

事前にお金をカードにチャージしてつかう、つまりは前払い式のカード(稀に後払い型のものもありますが)。

使える金額はチャージした分のみで、チャージできる金額には上限があります。

発行元はコンビニ系企業、携帯電話会社、地元のスーパーまで様々なので、電子マネーの種類によって細かいルールが変わります。少額の決済に向いています。

デビットカード

主に銀行から発行されるカード。銀行の預金口座と一体化していることが特徴。デビットカードで支払いをすると、即時に銀行口座から支払った分のお金が引き落とされます。

銀行口座の残金分だけしか買い物ができず、口座のお金が0になると使用不可になります。

キャッシュカードをそのまま支払いに使えるのだ…と考えると分かりやすいです。

クレジットカード

後払い式が特徴のクレジットカードは、チャージの手間がいりません。また支払い時に現金や口座残高が不足していても大丈夫です。

ただし後日買い物で使ったお金の合計がまとめて請求されます。

クレジットカードを発行するときは、発行会社があなたの経済状態や借金の有無などを調査し、毎月いくら使えるのかの上限(限度額)を決定します。

お金持ちほど限度枠は高くなりますが、借金があったり収入が不安定だったりする人はそもそもクレジットカードを発行できないことが多いです。

図解。電子マネー、デビットカード、クレジットカードの違い

クレジットカード、デビットカード、電子マネーの3種類のカードを「使えるお店」「決済時にたまるポイント数」「誰でも作れるのか」「無駄遣いの可能性」「決済スピード」の5項目で比較した図です。

なんとなく、各カードについてイメージがつかめたでしょうか?

使えるお店の種類

まずは、使えるお店の種類から見ていきましょう。

これはなんといってもクレジットカードがダントツで多いです。

クレジットカードにはブランド(クレジットカードの種類)があり、お店によって使えるブランドが変わってきますが、世界的に有名なブランドのクレジットカードは大抵どのお店でも使えます。

この国際的に有名なブランドといえば、VISA、JCB、MasterCardあたり。これらのカードは、日本の多くの店舗のみならず、世界各国で使うことができます。

(クレジットカードの中にはマイナーなブランドもあって、使える店が限られているものもありますが、流通しているクレジットカードの大部分がVISA、JCB、MasterCardといえるでしょう)。

また、クレジットカードはお店での決済に使えるだけでなく、電話代や電気代の支払い、定期購入の支払い、インターネットショッピングへの支払いなど、幅広く対応しています。クレジットカードは預金がなければ引き落とせない銀行預金とはちがい、持ち主が支払い時に現金を持っていなくても支払いができるため、ある意味とりっぱぐれのない決済手段と考えられているのでしょう。

続いて使えるお店が多いのがデビットカード。デビットカードの多くはクレジットカードブランドと提携しているため、クレジットカード並みに広く使うことができます。ただし、紐ついている銀行口座に預金がなくなると決済ができないので、電話料金など毎月料金が発生するものには使えない場合があります。ネットショッピングの一部でもデビットカードでの支払いが拒否されるものがあります。

電子マネーは使えるお店がさらに限定されてきます。電子マネーには発行元が「自社の顧客を囲い込みたい」という意図が働いているため、ライバル社での使用が不可になることが非常に多いのです。

例 セブンイレブン発行のnanacoは他のコンビニ(ファミリーマートやローソン)では使えないんだ・・・。

一方電子マネーの中にはデビットカードと同じようにVISA等国際クレジットカードブランドと提携しているものも増えています。

クレジットカードブランドマークがついた電子マネーはクレジットカードの使えるお店では大抵使うことができますが、ガソリンスタンドでの支払いや、一部のネットショッピング、定期購入など使えない場面はデビットカードよりさらに多くなります。

決済時に貯まるポイント数

キャッシュレス決済の何よりの魅力は支払い額に応じたポイントが貯まることです。

ポイント還元率はカードの種類によって異なります。それはクレジットカード、デビットカード、電子マネーすべてに言えることです。

クレジットカードの中にも0.5%の還元率のものがありますし、電子マネーで2%の還元率を持つものもあります。

一般的に、どんなカードでも0.5%の還元率で普通、1%で高め、1%以上はレアな存在といえます。

ただし、クレジットカードは「使えるお店・サービスの種類」が大変豊富です。使う機会がデビットカードや電子マネーに比べて非常に多いのです。使う機会が多ければ多いほど貯まるポイント数が多くなるのは当然ですね。

たとえば、水道光熱費・通信費・プロバイダ料・食費・家賃すべてを1枚のクレジットカードで支払えば、0.5%程度の還元率でも総額で月数千円程度のポイントを手に入れることができるわけです。

誰でも使えるのか

クレジットカードは手元にお金がなくても支払いができるカードです。支払ったお金は後から請求されますので、一時的に借金している状態になるのです。

そのためカード発行申し込みがあった時、クレジットカード会社は「この人は借金をしても、返す能力があるのだろうか」を見極めるための審査をします。

主婦、フリーター、自営業、年金暮らしの人など収入が不安定な人はカードの発行を断わられる場合があります。学生等年齢が若すぎる場合にはそもそも申し込めないこともあります。

デビットカードについていえば、カード発行自体の審査はほとんどありません。ただし、デビットカードは銀行口座と一体になっているものです。「銀行口座を作れない人」は発行できません。たとえば身分証明書がない人などは銀行口座を作れません。年齢的な制限がある場合もあります。

また、銀行口座を開くための手続きには身分証明書や印鑑が必要で結構面倒です。

それに対し、電子マネーは年収や年齢にとらわれず、どんな人でも作りやすいのが魅力です(ただし電子マネーの中には若干の年齢制限があるものもあります)。

コンビニで図書カードや商品券と同じように、身分証明書も申込書類もなしで購入できるものすらあります。

誰でも使いやすいカードという観点から言えば、電子マネーがナンバーワンです。

無駄遣いの危険性

3つのカードは支払い方法の違いによって分類できました。

後払いのクレジットカードは、いわば借金をして物を買っているのと同じことです。手元にお金がなくても使用できるため、ついつい使いすぎてしまう可能性が非常に高いです。

さらに怖いのが金利手数料です。クレジットカードのお金の支払い方には種類があり、1回払いだけでなく、分割払いも選択できます。分割で支払えば、1回当たりの負担が少なくなり、楽に見えます。しかし、世の中そんなにうまい話はありません。分割した分だけ手数料が加算され、1回払いで支払うより多くのお金をクレジットカード会社に支払うことになってしまいます。

例えば10万円の支払いを24回払いにするとするよね。このクレジットカード会社24回払いの金利手数料が年額15%だったら…

24回総額で実質11万6320円の支払いをしなくちゃならない。結局1万6320円損してるよね。

分割払いは金利手数料の面では非常に損なのです。

しかし、分割払いは毎月の負担額が小さくなる分負担が軽く見えてしまいます。結果お買い物が止められなくなるという人が多発し、多くの人が借金地獄や自己破産に陥っているのです。

クレジットカードをつかうなら、金利手数料の発生しない1~2回払いを選び、自分が使った額を常に把握しておく自制心が必要です。

デビットカードは銀行預金口座の残高分しか買い物ができません。ただし、銀行預金口座を丸ごと持ち歩いているようなものですから、銀行預金口座に100万円あれば、100万円分まるまる使えてしまいます。調子に乗ってどんどん使うのはとても危険です。

それに対し電子マネーはチャージ上限が数万円に抑えられているものが多いです。なかには高い上限が設けられているものもありますが、前払い式なので、チャージする段階で現金が必要になります。「こんなに使っていいのかな」と、チャージ段階で抑制がかかるのも良いところですね。

ただし、電子マネーも使い方によっては無駄遣いしやすくなります。それは「オートチャージ」という方法を利用した場合です。

決済スピード

クレジットカード、デビットカードは決済時確かに支払ったという証明の為に、レシートにサインをしなければなりません(サインレス決済が可能なお店もありますが、店舗数は限られています)。

このサイン、急いでいるときはとってもめんどう!

また、クレジットカードを読み取る動作も結構遅いです。読み取り機の通信状態や店員の操作熟練度によってかなり手間取ることもあり、「これぐらいなら現金で払った方がラクだったかも?」と思うこともしばしば。

とくにデビットカードが普及していないところでは、カードを出した時点で店員さんに「これは何のカード?クレジットカードですか?」という目をされ、「デビットカードだけど、クレジットカード決済で」と説明し…。かなり面倒なことになる場合も。

それに対し、タッチ決済に対応している電子マネーは、お客が読み取り機にカードをかざすだけで支払いが終了します。このスピード感は癖になりますよ。

ただし電子マネーのすべてがタッチ決済に対応しているわけではありません。タッチ決済ができる電子マネーについてはこちらの記事を参考にしてください。

まとめ

クレジットカード、デビットカード、電子マネー。それぞれ一長一短があります。

3つのキャッシュレス手段について、具体的な使い分けが知りたいという人は、こちらの記事もご覧ください。

誰でも持ちやすく、使いすぎる危険性の少ない電子マネーはキャッシュレスデビューにはとても向いていると思いますよ。

※記事は執筆時の公式サイトを参照に作成しています。実際に電子マネーを使用する際は公式サイトで最新情報を確認してください。

※記事内の写真提供元は写真AC・イラストAC・シルエットAC・pixabayです。

コメント

Comments are closed.